贷款一百万一年利息多少?

100万一年的贷款利息为:1000000*4.31%=4310元

现行一年期贷款利率为年率5.31%,银行根据贷款的用途/贷款人信用情况/抵押担保情况综合评价,在基准利率的基础上作一定的上浮,在此以基准利率来计算。银行贷款利息计算是按月复利计算的,年利率为4.31%,月利率为4.31%/12,这样100万一年的贷款利息为:1000000*4.31%=4310元

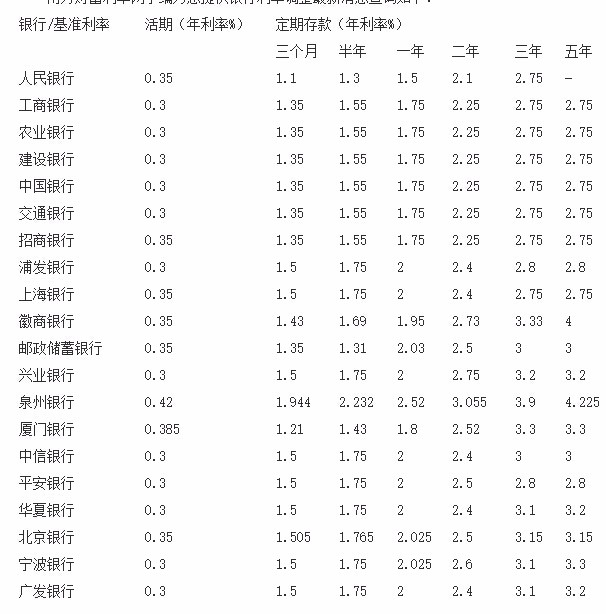

银行的贷款利率其实主要是根据央行规定的贷款利率进行的上下浮动,并非时根据某个公式计算得出的,2019年央行贷款基准利率如下:1年以内年利率4.35%;1年到5年之间年利率为4.75%;5年以上年利率为4.9%。商业银行贷款利率都会按照央行的基准利率进行浮动调整,各大银行的贷款利率都有些许不同。

但是,采用活期存款的方式的话,100万存一年,采用活期存款的方式。目前中国各大商银行所采取的活期存款利率是和央行制定的活期存款利率直接挂钩的,按照3.5%的利率来执行,那么一年期的活期存款利息就等于100万乘以3.5%,等于35000元人民币。也就是说,100万如果采用活期存款方式存在银行一年的话,能够得到的利息就是35000元。

拓展资料:贷款利率的高低决定将来还款需要的利息,中国人民银行每年会公布贷款基准利率,各地银行根据自身条件进行调整,但对于机构性的贷款公司不受约束,所以贷款时利率的高低是一定要重视的,不然很可能被卷入高利贷的苦恼。中国人民银行决定,自2015年10月24日起,下调金融机构人民币贷款和存款基准利率,以进一步降低社会融资成本。其中,金融机构一年期贷款基准利率下调0.25个百分点至4.35%;一年期存款基准利率下调0.25个百分点至1.5%。

银行贷款利率是指借款期限内利息数额与本金额的比例。以银行等金融机构为出借人的借款合同的利率确定,当事人只能在中国人民银行规定的利率上下限的范围内进行协商。贷款利率高,则借款期限后借款方还款金额提高,反之,则降低。决定贷款利息的三大因素:贷款金额、贷款期限、贷款利率。

贷款100万一年需还多少利息

一年需要还多少利息需要知道年利率是多少才可以计算。假设现行的一年期贷款利率是年利率4.31%的话,100万一年的贷款利息就是:1000000*4.31%=4310元。银行会根据贷款的用途、贷款人信用情况以及抵押担保的情况来综合评价,在基准利率的础上作一定的上浮,在此是以基准利率来计算的。贷款利率的高低决定了将来还款需要的利息,中国人民银行每年都会公布贷款的基准利率,各地银行会根据自身条件进行调整,但是对于机构性的贷款公司是不受约束的,所以贷款时利率的高低是一定要重视起来的,不然很可能会被卷入高利贷的苦恼。

不同的贷款渠道的利率

1、信用卡现金分期或者套现:持有信用卡的小伙伴经常会想到用手中的信用卡来贷款或者套现,先来说套现,是利用一些方法刷出来,是需要手续费的,一万元大约是60到80元不等的费用,另外再按分期的利率来算的话,起码也是在10%以上了。

2、抵押贷款:现在银行抵押贷款的利率都是根据当地的政策和银行政策来的,基本上是在6%到8%之间,但是还需要符合要求的抵押物,还需要办理各种的手续,相对而言是比较麻烦的。

3、银行信用贷款:现在的很多银行也提供了各种手机信用贷款,年利率从8%到14%不等,根据产品属性的不同也会略有不同,此外再加上一些还款方式的算法,利息大约是在15%左右。

4、小额贷款的公司:现在市面上已经有很多门槛极低的贷款公司了,只需要提供基本的个人信息,就可以提供几千到几十万不等的贷款,门槛低注定利息就会很高,利息再加上各种手续费算下来基本都是在24%左右。

5、小贷平台:比如借呗、京东金条、微粒贷以及万达贷这样类似的正规靠谱的平台,都是按天来计息的,日利率大约是在0.05%左右,算下来年利率大概是在18%。还有一些手机贷款的平台,利息就更高了,大部分都是在36%左右,部分违法的网贷年利率甚至能高达200%。

个人贷款100万一年利息多少

中国人民银行公布的一年期贷款利率是31%,换算成月利率是425%。,银行一般都是按月结息,每个月100万元的利息是4425元,一年共付息53100元,本息合计1053100元

贷款一百万一年多少利息

100万一年的贷款利息为:1000000*4.31%=4310元。

现行一年期贷款利率为年率5.31%,银行根据贷款的用途/贷款人信用情况/抵押担保情况综合评价,在基准利率的基础上作一定的上浮,在此以基准利率来计算。

银行贷款利息计算是按月复利计算的,年利率为4.31%,月利率为4.31%/12,这样100万一年的贷款利息为:1000000*4.31%=4310元。

拓展资料:

银行贷款利率是指借款期限内利息数额与本金额的比例。以银行等金融机构为出借人的借款合同的利率确定,当事人只能在中国人民银行规定的利率上下限的范围内进行协商。贷款利率高,则借款期限后借款方还款金额提高,反之,则降低。决定贷款利息的三大因素:贷款金额、贷款期限、贷款利率。

利息产生的因素是什么?

延迟消费:

当放款人把金钱借出,就等于延迟了对消费品的消费。根据时间偏好原则,消费者会偏好现时的商品多于未来的商品,因此在自由市场会出现正利率。

预期的通胀:

大部分经济会出现通货膨胀,代表一个数量的金钱,在未来可购买的商品会比现 在较少。因此,借款人需向放款人补偿此段期间的损失。

代替性投资:

放款人有选择把金钱放在其他投资上。由于机会成本,放款人把金钱借出,等于放弃了其他投资的可能回报。借款人需与其他投资竞争这笔资金。

投资风险:

借款人随时有破产、潜逃或欠债不还的风险,放款人需收取额外的金钱,以保证在出现这些情况下,仍可获得补偿。

流动性偏好:

人会偏好其资金或资源可随时供立即交易,而不是需要时间或金钱才可取回。利率亦是对此的一种补偿。

利息作为资金的使用价格在市场经济运行中起着十分重要的作用,主要表现为以下几个方面:

影响企业行为的功能:

利息作为企业的资金占用成本已直接影响企业经济效益水平的高低。企业为降低成本、增进效益,就要千方百计减少资金占压量,同时在筹资过程中对各种资金筹集方式进行成本比较。全社会的企业若将利息支出的节约作为一种普遍的行为模式,那么,经济成长的效率也肯定会提高。

影响居民资产选择行为的功能:

在中国居民实际收入水平不断提高、储蓄比率日益加大的条件下,出现了资产选择行为,金融工具的增多为居民的资产选择行为提供了客观基础,而利息收入则是居民资产选择行为的主要诱因。